Credenze popolari

Nella vulgata economica pare essere oramai indelebilmente impresso quanto la concentrazione della ricchezza sia un fattore positivo per l’economia. I ricchi consumano, i ricchi investono, e addirittura -si sente spesso dire- che senza i ricchi non ci sarebbe nessuno a creare posti lavoro. Persino la maggior parte di coloro che hanno a cuore la problematica delle eccessive disuguaglianze spingono affinché queste siano semplicemente ridotte, forti della stessa convinzione.

Quanto di ciò sia vero, è un argomento interessante quanto dibattuto. Ma il come questa idea abbia assunto il ruolo di fondamento teorico per decenni di politica economica americana (e quindi occidentale) non sarà di certo un noioso preambolo.

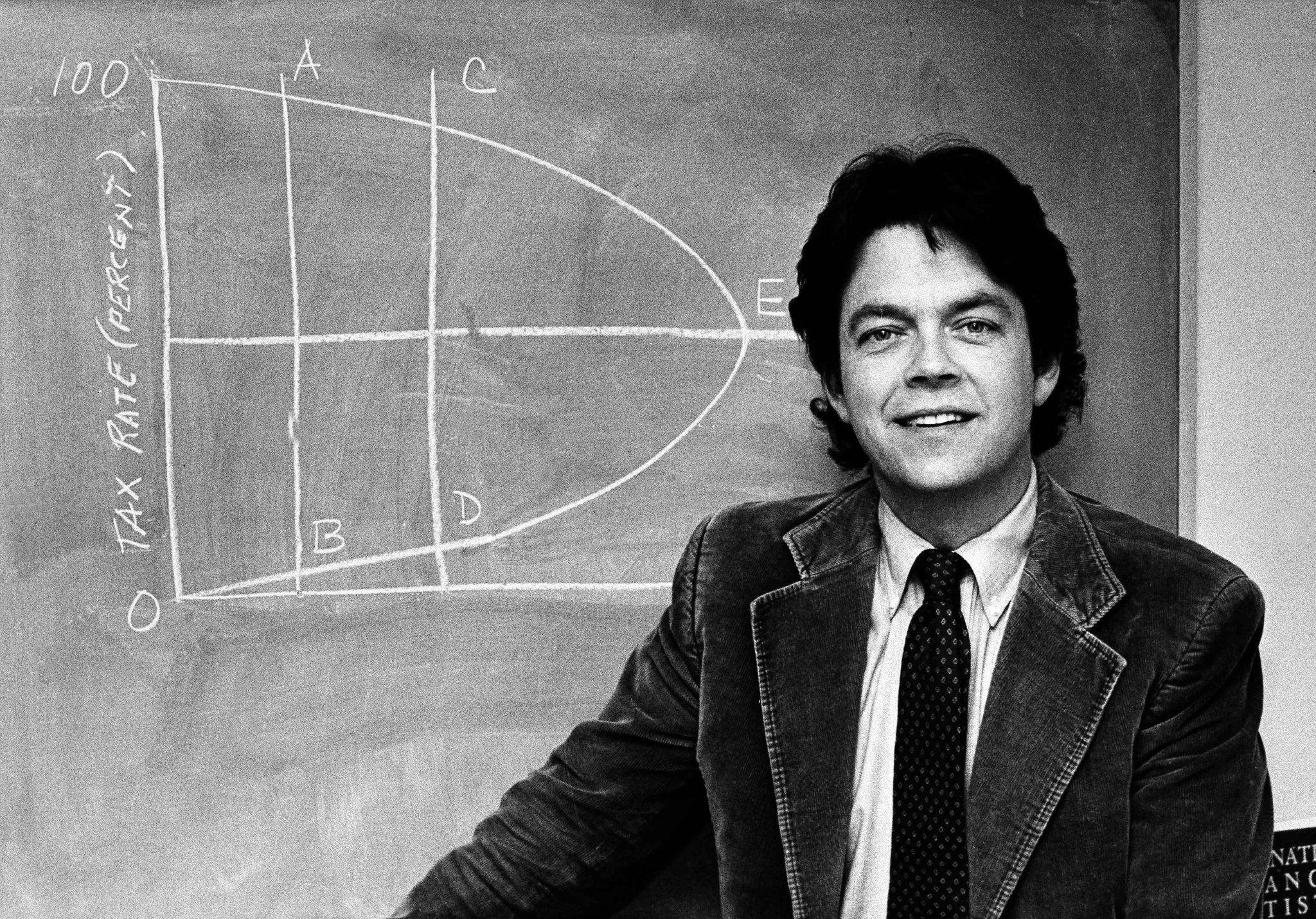

Se mi convincessi del fatto che i ricchi siano i veri motori dell’economia, allora mi verrebbe da chiedermi per quale assurdo motivo tassarli più degli altri. Se poi, con una generosa dose di ragionevolezza, presupponessi che aliquote troppo alte potrebbero da un lato scoraggiare l’investimento, e dall’altro favorire l’evasione, avrei appena inventato la curva di Laffer.

La curva di Laffer

Il Sig. Arthur Laffer era uno sconosciuto professore americano che un bel giorno nel 1974 si ritrovò a pranzo con Don Rusmsfeld e Dick Cheney, principali responsabili dello staff presidenziale del presidente Ford. Mentre si discuteva in merito al piano di inasprimento delle imposte che stava per essere varato, pare che Laffer abbia disegnato su di un tovagliolo quella famosa curva che prese in seguito il suo nome, per esprimere un semplice quanto banale ragionamento: non è detto che un aumento delle aliquote provochi un aumento delle entrate fiscali. Anzi è possibile, senza alcun paradosso, che abbassando le aliquote le entrate aumentino addirittura, poiché vi sarebbe più incentivo ad investire. Inoltre, evadere diventerebbe meno conveniente.

Quello che Laffer pensò fu che si sarebbero potuti garantire respiro alla finanza pubblica, maggiori investimenti e maggiore occupazione attraverso una politica che non avrebbe fatto male a nessuno: un bel taglio alle tasse. Ecco a voi il fondamento della trickle-down economy.

Trickle-down economics

Di trickle-down theory, tradotta con “economia del gocciolamento” o addirittura conosciuta come “the horse and sparrows theory” ci hanno campato tre amministrazioni americane. Quella di Reagan fu la prima, e fece della curva di Laffer il simbolo della Reaganomics, lasciando in seguito il testimone all’amministrazione Bush ed infine a quella Trump.

La metafora del cavallo e dei passeri descrive bene l’assunto: fornendo ad un cavallo tanta avena, un sacco ne cadrà dalla mangiatoia e di questa i passeri potranno cibarsi.

Aiutare i ricchi, insomma, aiuta indirettamente i poveri.

Grazie alla forte carica persuasiva di cui l’idea godette, forse per via della sua immediatezza comunicativa, l’amministrazione Reagan riuscì ad abbattere il top tax rate sui redditi dal 70% al 28%, e quello sulle imprese dal 48% al 34%.

Quanto questa politica abbia funzionato è ovviamente e tutt’ora oggetto di dibattito. Alcuni aggregati son migliorati, altri meno, altri peggiorati addirittura.

False credenze: il ruolo dei cavalli

Ma il punto è altrove. Che il gocciolamento funzioni o meno (e dati i processi di finanziarizzazione dell’ “alta” economia mondiale non è neanche detto che, attualmente, i presunti maggiori investimenti ricadano sulla cosiddetta economia reale) questa non può rappresentare una politica economica seriamente volta a migliorare stabilmente le condizioni economiche di un paese. Il perché di questo è insito nella comodità interpretativa su cui la teoria intera si fonda: che i ricchi facciano bene all’economia.

I ricchi non fanno bene all’economia. I ricchi sono il sintomo di un mercato che non funziona.

Non esiste concentrazione di ricchezza senza potere di mercato, e non esiste potere di mercato senza monopoli ed oligopoli.

Questi ultimi, prodotti dall’assenza di concorrenza, godono della possibilità di tenere alti i prezzi. L’effetto di prezzi alti è una bassa domanda aggregata e, se da quest’ultima dipende in modo direttamente proporzionale l’offerta aggregata, ciò che ne peggiora è.… l’occupazione!

Tassi naturali e tassi osservati

Vediamola in un modo diverso, che ci conduca ad un esempio chiarificatore.

In economia si è soliti distinguere tra un tasso di disoccupazione “naturale” e quello che effettivamente viene osservato.

Il primo dipende, tra le altre cose, dal grado di concorrenza insito nel mercato. Quanto più quest’ultimo è alto, tanto più il tasso naturale di disoccupazione sarà basso. Scostamenti da tale tasso, quindi la differenza con il valore naturale, possono dipendere da squilibri o malfunzionamenti di vario genere che spesso si aggiustano attraverso gli stessi meccanismi di mercato, e altre volte hanno bisogno di una “spinta” da parte della politica economica.

Uno degli obiettivi della politica economica è proprio quello di far convergere la disoccupazione al proprio tasso naturale, ma non è di certo l’unico. Un programma di ampio respiro dovrebbe inoltre occuparsi di ridurre quanto più possibile lo stesso tasso di disoccupazione naturale.

La trickle-down theory presuppone l’esistenza di concentrazioni di ricchezza che, per i motivi per cui abbiamo appena spiegato, tengono alto il tasso naturale di disoccupazione. Se la detassazione dei ricchi serve per fare in modo che questi investano diminuendo la disoccupazione, anche nel caso in cui questa si riducesse, andrebbe a convergere verso un valore naturale alto di per sé.

Palliativi e medicine: la condizione dei passeri

Per fare un esempio, possiamo pensare ad una politica trickle-down di detassazione che azzeri completamente il gap fra disoccupazione osservata, poniamo al 13%, e disoccupazione naturale, fissata al 10%. Quanto possiamo definirlo un gran risultato? Innanzitutto, non è assolutamente detto che l’abbattimento delle aliquote abbia l’effetto sperato come stiamo ipotizzando. In secondo luogo, il fatto che ad investire fosse chi già aveva potere potrebbe comportare che alla fine dei giochi ne abbia ancora di più, diminuendo il grado di concorrenza e facendo addirittura salire il tasso naturale al di sopra del 10%. E infine, anche nel caso in cui queste due cose andassero per il migliore dei versi, che ne si fa di quel 10% che rimane comunque fuori?

La trickle-down è nient’altro che un palliativo. I ricchi non servono al mercato, al mercato servono i capitali: che siano propri o presi in prestito non cambia nulla.

I tassi di occupazione si migliorano con la concorrenza, e la concorrenza si forma tassando, e non detassando i ricchi. Investire il gettito in istruzione, formazione e investimenti mirati che sappiano abbattere le barriere all’entrata fissate dalle baronie dei monopoli e degli oligopoli è l’unico modo per migliorare davvero un’economia.

Il resto sono mezze verità, soluzioni semplici atte a distorcere la concezione di ciò che sarebbe ragionevole e di ciò che finge di esserlo.