Mai come quest’anno il gas naturale è un tema centrale in Europa. Il suo prezzo è schizzato alle stelle, trascinandosi con sé molti altri prezzi. Che siano le bollette, beni alimentari o industriali poco importa. L’aumento è così generalizzato che l’inflazione è ritornata a far parlare di sé. E soprattutto se ne parla nella Banca Centrale Europea, in cui il ritorno a politiche di austerity sembrerebbe essere la via scelta, come dimostra la decisione di bloccare l’acquisto di nuovi titoli di Stato. La BCE ha anche deciso di aumentare i tassi d’interesse cosicché l’aumento del costo del gas ha aumentato anche il costo del denaro.

Tutto ciò non dovrebbe nemmeno sorprenderci troppo se pensiamo a quanto dipendiamo da questa risorsa naturale. Secondo le statistiche di Terna (Rete Elettrica Nazionale S.p.A.) nel 2020 in Italia il gas rappresentava il 39,9% di tutta l’energia consumata e il 43% dell’energia elettrica. Nelle centrali termoelettriche il gas rappresenta l’83% del totale di fonti fossili utilizzate. Per produrre buona parte della nostra energia ci serve il gas. Per produrre tutto il resto ci serve energia. Aumenta il prezzo del gas, aumentano gli altri prezzi.

Nella Borsa di Amsterdam si gioca a poker

Il prezzo del gas viene deciso nella Borsa di Amsterdam. Qui viene venduto e comprato gas e futures del gas, ovvero contratti per vendere e comprare gas in futuro ad un prezzo stabilito. Il prezzo dei futures, in particolare, viene calcolato su prospettive future.

Se io vedo oggi che in una regione specializzata nella produzione di soia c’è forte siccità, allora mi aspetto che il prossimo raccolto sarà scarso, per cui venderò il mio future di una certa partita di soia ad un prezzo più alto.

Lo stesso, circa, vale per il gas. Lo scorso novembre la Germania ha bloccato il processo di approvazione del Nord Stream 2, un nuovo gasdotto che avrebbe dovuto portare 55 miliardi di metri cubi di gas direttamente dalla Russia alla Germania. Immediatamente dopo l’annuncio, il prezzo del gas è aumentato dell’11%. La risposta del mercato a stimoli esterni ha assunto caratteri ancora più marcati dall’inizio della guerra in Ucraina. Vladimir Putin punta aumentando il prezzo del gas attraverso minacce e veri e propri blocchi dell’esportazione. L’Unione Europea, dal canto suo, chiama con rassicurazioni e politiche di diversificazione e risparmio. Una partita a poker nel creare sicurezza ed insicurezza.

Ma quanto di queste minacce e blocchi all’esportazione del gas sono sostenibili nel breve periodo per la Russia? E quanto possono essere verosimili le ambizioni dell’UE di ridurre immediatamente le importazioni dalla Russia? In altre parole, chi ha in mano le carte migliori per attaccare economicamente l’altro, e chi, invece, sta bluffando?

Il mercato del gas russo

Il 43% dell’export del grande stato euroasiatico è basato su risorse energetiche, che corrispondono al 45% del suo budget federale. La Russia esporta 250 miliardi di metri cubi di gas all’anno di cui 155 solo all’Unione Europea. Perciò l’UE rappresenta il 62% del mercato d’esportazione del gas russo. Di questo gas la maggior parte è in forma gassosa, ovvero ha bisogno di gasdotti per essere trasportato. Solo 13 miliardi di metri cubi di gas liquefatto (GNL) sono stati importati in UE dalla Russia nel 2021, i quali corrispondono, però, a circa il 33% di tutto l’export di GNL russo. Il GNL è più duttile rispetto al suo cugino gassoso: lo si può caricare su autobotti speciali, su navi mercantili e su treni commerciali. Non è perciò limitato geograficamente alla costruzione di un gasdotto.

Tuttavia il GNL deve essere liquefatto per essere trasportato e, una volta arrivato a destinazione, rigassificato. Il processo richiede infrastrutture e costi che lo rendono più costoso rispetto a quello trasportato tramite i gasdotti. Quest’ultimo, come detto, è meno caro, ma è condizionato alla costruzione di una grande infrastruttura che richiede denaro, tempo e condizioni geografiche favorevoli.

Per questi motivi il gas è detto una risorsa energetica poco fungibile. È molto più complicato apportare modifiche al mercato del gas piuttosto che, per citarne uno, a quello del petrolio. Questo si traduce nell’impossibilità da parte della Russia, almeno nel breve periodo, di diversificare le sue esportazioni di gas in modo sostanzioso. Allo stesso modo, però, queste difficoltà si presentano anche a chi importa.

Il mercato del gas dell’Unione Europea

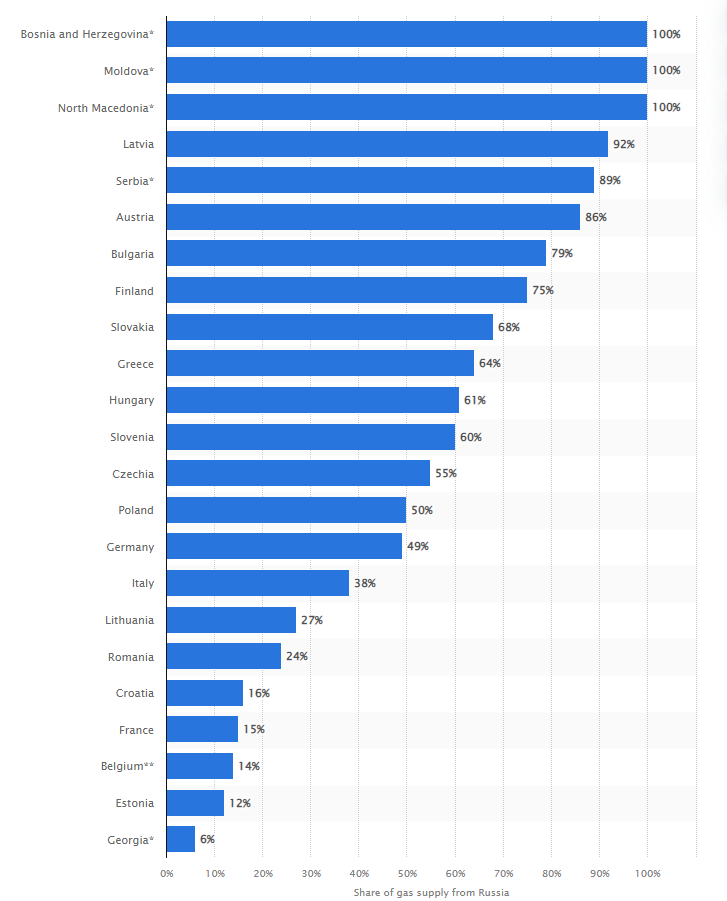

L’Unione Europea è equamente dipendente alla Russia per il suo approvvigionamento di risorse naturali. Il 45% del gas importato in UE proviene dalla Russa, di cui più del 91% tramite gasdotti. La produzione d’energia in tutta l’UE dipende per quasi il 24% dal gas, ma ci sono nette differenze tra i vari stati. Per esempio, la Germania prima dello scoppio della guerra importava intorno al 50% del suo fabbisogno di gas dalla Russia. L’Italia importava il 38% mentre la Francia solo il 15%.

Sono 5 i gasdotti che dalla Russia arrivano ai Paesi dell’Unione. 3 di questi, lo Jamal, il Brotherhood e il TurkStream, passano per Paesi non-EU, rispettivamente Bielorussia, Ucraina e Turchia. Per evitare di essere dipendenti da paesi di transito, l’UE (su forte spinta tedesca) e la Russia hanno deciso di costruire altri due gasdotti passanti, entrambi, per il Mar Baltico: il Nord Stream I e II.

La Russia e la diversificazione dell’export del gas nel breve periodo (oggi-2025)

La principale strategia di diversificazione della Russia per l’export del gas è rappresentata dal gasdotto “Power of Siberia”. Frutto di un accordo siglato con la Cina nel 2014, subito dopo l’annessione della Crimea e le relative sanzioni occidentali, Power of Siberia è la prima spina nel fianco per l’Unione Europea. Il gasdotto lungo 3000km ha una capacità di 38 miliardi di metri cubi di gas e, si prevede, sarà pienamente funzionante entro il 2025. Nel 2021 la Russia ha esportato 16,5 miliardi di metri cubi di gas alla Cina tramite questo gasdotto. Inoltre, durante le olimpiadi tenutesi in Cina quest’anno, i due paesi hanno raggiunto un accordo di fornitura per altri 10 miliardi di metri cubi attraverso altre infrastrutture. Non è chiaro entro quando questa nuova partita di gas sarà operativa, ma potenzialmente nel breve periodo la Russia potrà diversificare le sue forniture di gas per un totale che va dai 21,5 e 31,5 miliardi di metri cubi. Ovvero tra il 14 e il 20% delle esportazioni verso l’Unione Europea. Non è un numero sufficiente per rendersi indipendente dal mercato europeo.

L’Unione Europea e la diversificazione dell’import del gas nel breve periodo (oggi-2025)

Non è un caso se la Commissione Europea ha espresso la necessità di ridurre l’utilizzo di gas del 15%, a cui gli Stati Membri hanno aderito.

Una percentuale più verosimile di un taglio dell’export del gas che la Russia riuscirebbe a sostenere nel breve periodo. Tuttavia, dubbi rimangono sulla capacità degli Stati di raggiungere tale riduzione. Infatti il regolamento europeo che applica questa decisione da una voce fievole alla necessità del taglio dei consumi attraverso espressioni come i Paesi Membri “dovranno fare tutto il possibile” per ridurre il consumo e rimane comunque una riduzione su base volontaria.

Ciononostante, a tale possibile riduzione dei consumi, bisogna aggiungere anche la capacità dell’UE di diversificare il suo import di gas nel breve periodo. Per esempio, l’Italia ha in questo caso una posizione favorevole con i 3 gasdotti che trasportano gas azero, libico e algerino che arrivano rispettivamente in provincia di Lecce (gasdotto TransAdriatico, il cosiddetto TAP), in provincia di Trapani (Transmed, anche conosciuto come ‘Enrico Mattei’) e a Gela (Greenstream). Però l’aumento delle importazioni da questi gasdotti nel breve termine è limitato alla loro capacità di trasporto e alla capacità di estrazione da parte del paese di origine. Mario Draghi è riuscito l’estate scorsa a raggiungere un accordo con lo Stato algerino di 4 miliardi di metri cubi di gas in più all’anno. Per quanto riguarda l’Azerbajgian, l’Unione Europea ha stipulato un accordo per raddoppiare l’import di gas entro il 2027, ma nel breve periodo l’aumento dovrebbe essere intorno a 3 miliardi di metri cubi. Nel 2021 l’UE ha importato 8,1 miliardi di metri cubi di gas azero, di qui la maggior parte è finito in Italia (lo stesso gas passa prima dalla Grecia e può essere reindirizzato verso i paesi baltici). Altro paese con la possibilità di aumentare il flusso di gasdotti non russi è la Spagna (sempre gas algerino) e i paesi nordici tramite un aumento di estrazione da parte della Norvegia, l’unico tra gli Stati europei con giacimenti di gas naturale degni di nota. Proprio all’alba degli attacchi ai due gasdotti russi Norvegia, Danimarca e Polonia hanno inaugurato la Baltic Pipe, che avrà una capacità di 10 miliardi di metri cubi (intorno ai 6/7 nel 2023). Questa è sicuramente la fonte di diversificazione principale per l’Unione Europea tramite i gasdotti.

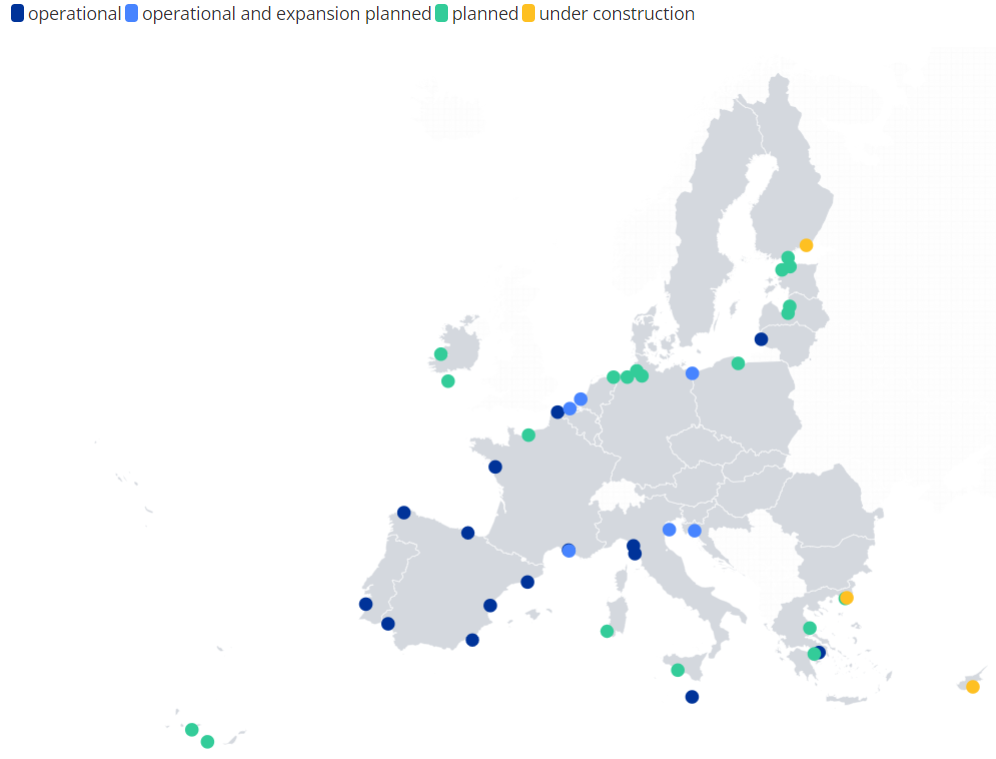

Queste nuove entrate tramite vecchi e nuovi gasdotti sono una risorsa importante. Ma ciò che rappresenta la principale strategia di diversificazione energetica nel breve periodo è il gas liquido. Il GNL è normalmente più costoso del suo cugino gassoso, ma l’impennata dei prezzi di quest’ultimo l’ha reso un’alternativa appetibile. La domanda dell’Unione Europea è aumentata del 65% e l’Agenzia Internazionale dell’Energia prevede che entro la fine dell’anno l’UE importerà 60 miliardi di metri cubi di gas in più rispetto agli 80 dell’anno precedente. In sostanza, l’Unione Europea punta ad utilizzare il 100% della sua capacità di import di GNL, che si aggira attorno ai 160 miliardi di metri cubi. Tuttavia anche il GNL marca in modo netto le differenze tra i vari paesi europei. In particolare ad andare più in difficoltà saranno i paesi dell’Europa centrale ed orientale, che non dispongono di adeguate strutture di rigassificazione. Inoltre, il mercato del GNL è già sotto sforzo per l’improvvisa impennata della domanda europea. Anche la capacità da parte dei fornitori di continuare con questo flusso di export, alla luce di un possibile ritorno della domanda asiatica, è da tenere in considerazione.

Per questi motivi sarà comunque necessario una riduzione dei consumi da parte dell’UE e in particolare dagli Stati più dipendenti dal gas russo. In nessun modo, però, l’aumento di importazione di gas da altri Paesi e la riduzione del consumo può rendere l’UE indipendente dalla Russia nel breve periodo. Mancherebbero all’appello circa 75 miliardi di metri cubi di gas.

Lo stesso vale per la Russia. Perdere tra il 62 e il 42% (grazie alle sue politiche di diversificazione) del suo export di gas equivarrebbe ad una catastrofe economica.

Infrastrutture per il GNL in Europa

L’attacco al Nord Stream 1 e al Nord Stream 2

L’attacco ai due gasdotti passanti per il Mar Baltico equivale a rimescolare tutte le carte, alzare la posta in gioco e, potenzialmente, bluffare con un all-in.

Il 27 settembre il Nord Stream 1 e Nord Stream 2 sono stati sabotati comportando il blocco completo del loro funzionamento. Ancora non è chiaro quanto tempo ci vorrà per riparare e ristabilire completamente i gasdotti. Le prime indiscrezioni parlano di un periodo tra i 6 mesi ed un anno, ma non si esclude che possano essere riparati anche dopo l’inverno 2023/2024. Bisognerà attendere la valutazione dei danni, i quali sono in continua evoluzione alla luce dell’acqua marina che sta entrando dalle faglie e che può danneggiare ulteriormente i gasdotti. Anche la responsabilità di tale danno è ancora da accertare. Se si dovesse fare un calcolo di scelte strategiche razionali, gli ultimi Stati che avrebbero interesse a sabotare le infrastrutture sono la Germania e la Russia. Proprio quest’ultima si è già mobilitata per trovare un’alternativa alle sue esportazioni verso l’Europa.

Il Presidente russo sembra voler puntare sulla carta Turchia, alla luce dei Paesi di transito degli altri due gasdotti, ovvero l’Ucraina e la Polonia. Il Paese turco è la scelta più logica della Russia alla luce della posizione accomodante di Recep Erdogan. Non a caso, infatti, il TurkStream sembrerebbe essere stato obiettivo di un altro attacco però sventato. Vladimir Putin vorrebbe fare della Turchia un nuovo hub del gas per l’Europa portando a piena capacità il TurkStream (31.5 miliardi di metri cubi). Non è ancora chiaro se il progetto che i due paesi hanno discusso includa anche un intervento al gasdotto per aumentarne la capacità e quanto tempo tale intervento richiederebbe. Tuttavia, l’immediata mossa da parte della Russia di creare un alternativa al Nord Stream è un segnale di come Vladimir Putin veda necessario l’export all’Unione Europea nel breve termine.

Dall’altra parte, invece, i Paesi europei brillano per il loro silenzio. In particolare, rimangono a guardare (e a riflettere?) l’Italia e la Germania. L’unico Paese europeo che si è espresso sulla questione è stata la Francia. “Non ha senso per noi creare nuove infrastrutture che ci consentano di importare più gas russo” dato che l’obbiettivo è non esserne più dipendenti, questa è stata la risposta della Presidenza francese. Ma non è dalla Francia che un no netto può essere sufficiente. Infatti le riserve da parte della Turchia di dare il via libera al progetto sono per verificare prima quale sia l’interesse dell’Europa. Ovvero, se qualcuno effettivamente comprerà il gas russo, e in tal senso la domanda di gas della Francia non interessa alla Russia e Turchia. I loro occhi e le loro orecchie sono dirette verso l’Italia e la Germania, aspettando con ansia la loro giocata.

Il tempo scorre, il grande buio aumenta

Una risposta però dovrà arrivare presto. Infatti i Paesi europei, oltre ad aver vagliato le possibilità di diversificazione dell’import e la capacità di ridurre i consumi, hanno anche riempito i propri impianti di stoccaggio. In questo mese la media europea arriva a superare il 92% di livello di stoccaggio. Ciò permette, secondo i calcoli, di avere un autonomia di 5/6 mesi, ovvero fino a fine inverno. È una strategia troppo a breve termine. L’essere indipendenti dall’import russo per pochi mesi (grazie, comunque, anche allo stesso gas russo) è solo rimandare l’inevitabile. La speranza è che siano sufficienti per indebolire il Presidente russo, magari con progressi anche sul fronte ucraino.

Lo stesso vale per la Russia. Se lo Stato euroasiatico ha potuto contenere i danni del calo delle esportazioni grazie all’aumento del prezzo del gas, i prossimi mesi vedranno un calo delle entrate statali drastico.

Forse più che una partita a poker ciò a cui stiamo assistendo tra l’Unione Europea e la Russia è il gioco del pollo, dato che entrambi possono perdere. Non ci resta che aspettare e vedere chi sarà il primo a sterzare. O il primo a vedere il bluff.